स्टॉक मूल्य की भविष्यवाणी МТС Банк

| विचार | कीमत का पूर्वानुमान | परिवर्तन | अंतिम तिथि | विश्लेषक |

|---|---|---|---|---|

| МТС-Банк: звони, как прибыль вырастет | 1893 ₽ | +384.5 ₽ (25.49%) | 11.03.2026 | РСХБ Брокер |

| МТС-Банк. Дорогой, ты совсем недорогой | 2234.5 ₽ | +726 ₽ (48.13%) | 20.09.2025 | Финам |

| МТС-банк: ссудный день | 2617 ₽ | +1108.5 ₽ (73.48%) | 24.07.2025 | SberCIB |

| Спекулятивный портфель: пора закупаться | 2970 ₽ | +1461.5 ₽ (96.88%) | 29.05.2025 | ЦИФРА Брокер |

| МТС-банк: дорога из экосистемного кирпича | 2750 ₽ | +1241.5 ₽ (82.3%) | 23.04.2025 | Риком-Траст |

| МТС Банк. IPO, которое все ждут | 2800 ₽ | +1291.5 ₽ (85.61%) | 22.04.2025 | КИТ Финанс |

कंपनी विश्लेषण का सारांश МТС Банк

पूंजीकरण = 48.0, श्रेणी = 6/10

आय = N/A, श्रेणी = 0/10

EBITDA margin, % = N/A, श्रेणी = 0/10

Net margin, % = N/A, श्रेणी = 0/10

ROA, % = N/A, श्रेणी = 0/10

ROE, % = 19, श्रेणी = 6/10

P/E = 3.35, श्रेणी = 10/10

P/S = N/A, श्रेणी = 0/10

P/BV = 0.48, श्रेणी = 10/10

Debt/EBITDA = N/A, श्रेणी = 10/10

फिर शुरू करना:

EBITDA margin औसत से नीचे, गुणकों को देखते हुए इसका अनुमान लगाया जाता है खरीदना उचित और दिलचस्प है.

प्रति शेयर आय (101.98%) और EBITDA उपज (0%) में हैं उच्च स्तर, और खरीदारी पर करीब से नज़र डालना उचित है.

क्षमता (ROE=19%) में हैं औसत स्तर, और यह इस उद्योग की सभी कंपनियों का विश्लेषण करने लायक है.

कंपनी की सभी विशेषताएं ⇨

अपनी सदस्यता के लिए भुगतान करें

कंपनी और पोर्टफोलियो विश्लेषण के लिए अधिक कार्यक्षमता और डेटा सदस्यता द्वारा उपलब्ध हैं

लाभांश भुगतान स्थिरता सूचकांक

DSI - (Dividend Stability Index, DSI7), लाभांश भुगतान स्थिरता सूचकांक

DSI = (Yc + Gc) / 14

Yc – पिछले सात वर्षों में से लगातार वर्षों की संख्या जिसमें लाभांश का भुगतान किया गया;

Gc - पिछले सात वर्षों में से लगातार वर्षों की संख्या जिसमें लाभांश राशि पिछले वर्ष से कम नहीं थी.

Yc = 1

Gc = 1

DSI = 0.5

स्थिरता सूचकांक शेयर की कीमत में वृद्धि

SSI - (Stock Stability Index, SSI7) स्थिरता सूचकांक शेयर की कीमत में वृद्धि

SSI = Yc / 7

Yc – पिछले सात वर्षों में से लगातार वर्षों की संख्या जिसमें स्टॉक की कीमत पिछले वर्ष की तुलना में अधिक थी.

Yc = 2

SSI = 0.33

वॉरेन बफेट मूल्यांकन

1. स्थिर लाभ, अर्थ = 72.07% > 0

यदि 5 वर्षों में वृद्धि / पिछले 12 महीनों में वृद्धि > 0

2. अच्छा ऋण कवरेज, अर्थ = 0 < 3

कंपनी 3 साल के अंदर कब कर्ज चुका पाएगी?

3. पूंजी पर उच्च रिटर्न, अर्थ = 14.21% > 15

यदि पिछले 5 वर्षों में औसत आरओई >15% है

4. निवेशित पूंजी पर उच्च रिटर्न, अर्थ = 0% > 12

यदि पिछले 5 वर्षों में औसत ROIC >12% है

5. सकारात्मक मुक्त नकदी प्रवाह, अर्थ = 0 > 0

पिछले 12 महीनों में सकारात्मक एफसीएफ

6. क्या कोई शेयर बायबैक है?, अर्थ = नहीं

यदि आज शेयरों की संख्या <5 वर्ष पहले शेयरों की संख्या है

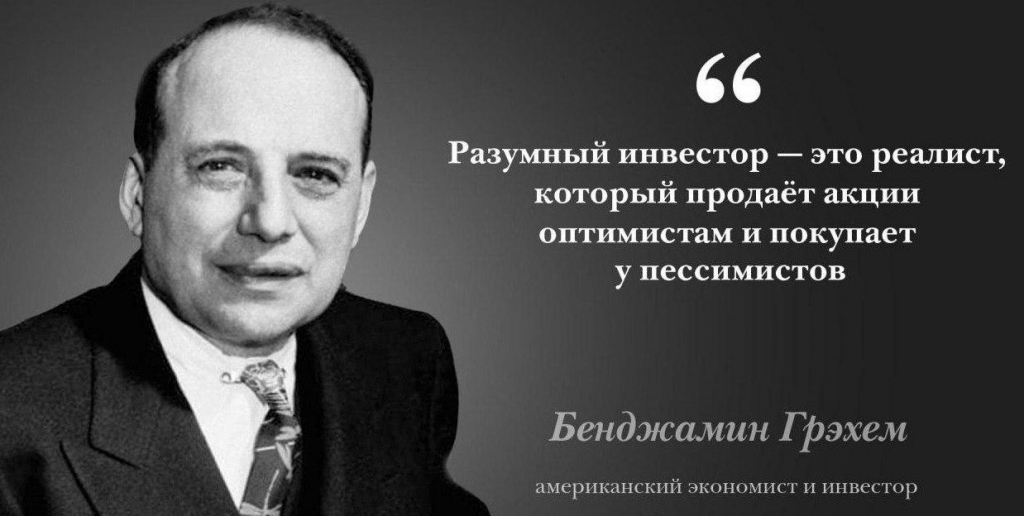

बेंजामिन ग्राहम स्कोर

1. पर्याप्त कंपनी का आकार, श्रेणी = 0/10 (, LTM)

2. स्थिर वित्तीय स्थिति (वर्तमान संपत्ति/वर्तमान देनदारियाँ), श्रेणी = 10/10 ( LTM)

वर्तमान परिसंपत्तियाँ वर्तमान देनदारियों से कम से कम दोगुनी होनी चाहिए

3. स्थिर लाभ, श्रेणी = 10/10

कंपनी को पिछले 10 वर्षों में घाटा नहीं हुआ होना चाहिए

4. लाभांश इतिहास, श्रेणी = 1.4/10

कंपनी को कम से कम 20 वर्षों तक लाभांश का भुगतान करना होगा

5. आय वृद्धि (प्रति शेयर आय), अर्थ = 101.98%

पिछले 10 वर्षों में कंपनी की प्रति शेयर आय कम से कम 1/3 बढ़ी होगी।

5.5. शेयर की कीमत में वृद्धि, अर्थ = -40.98%

कंपनी के लाभ वृद्धि के संकेतक के रूप में शेयर की कीमत पिछले 10 वर्षों में कम से कम 1/3 बढ़नी चाहिए

5.6. लाभांश वृद्धि, अर्थ = 0%

कंपनी के लाभ वृद्धि के संकेतक के रूप में लाभांश भुगतान में पिछले 10 वर्षों में कम से कम 1/3 की वृद्धि होनी चाहिए

6. इष्टतम मूल्य/आय अनुपात, श्रेणी = 10/10 (3.35 LTM)

मौजूदा शेयर की कीमत पिछले तीन वर्षों की औसत कमाई से 15 गुना से अधिक नहीं होनी चाहिए

7. मूल्य/पुस्तक मूल्य अनुपात का इष्टतम मूल्य, श्रेणी = 10/10 (0.48 LTM)

मौजूदा शेयर की कीमत उसकी बुक वैल्यू से 1.5 गुना से अधिक नहीं होनी चाहिए

पीटर लिंच द्वारा स्कोर

1. वर्तमान संपत्ति पिछले वर्ष से अधिक है = 0 > 0

पिछले 2 वर्षों की संपत्ति की तुलना।

2. कर्ज में कमी = 0 < 0

हाल के वर्षों में कर्ज कम होना एक अच्छा संकेत है

3. अतिरिक्त नकद ऋण = 25.3 > 0

यदि नकदी ऋण भार से अधिक है, तो यह एक अच्छा संकेत है, जिसका अर्थ है कि कंपनी दिवालियापन का सामना नहीं कर रही है।

4. क्या कोई शेयर बायबैक है? = नहीं

यदि आज शेयरों की संख्या <5 वर्ष पहले शेयरों की संख्या है

5. प्रति शेयर आय में वृद्धि = 478.3 > 357.5

पिछले वर्ष की तुलना में प्रति शेयर आय में वृद्धि।

6. पी/ई और ईपीएस बनाम कीमत का मूल्यांकन = 2008.86 < 1508.5

यदि पी/ई और प्रति शेयर आय शेयर की कीमत से कम है, तो शेयर का मूल्यांकन कम है (देखें "द पीटर लिंच मेथड," पृष्ठ 182)

लाभांश रणनीति

1. वर्तमान लाभांश = 0 ₽.

1.5. भाग प्रतिफल = 0% , श्रेणी = 0/10

2. लाभांश वृद्धि के वर्षों की संख्या = 1 , श्रेणी = 1.43/10

2.1. हाल के वर्षों की संख्या जब लाभांश प्रतिशत में वृद्धि हुई = 0

2.2. company.analysis.number_of_years_of_dividend_payment = 1

3. DSI = 0.5 , श्रेणी = 5/10

4. औसत लाभांश वृद्धि = 0% , श्रेणी = 0/10

5. 5 वर्षों के लिए औसत प्रतिशत = 0% , श्रेणी = 0/10

6. भुगतान के लिए औसत प्रतिशत = 0% , श्रेणी = 0/10

7. सेक्टर से अंतर = 3.8, औद्योगिक औसत = -3.8% , श्रेणी = 0/10

लाभांश नीति МТС Банк

बीटा गुणांक

β > 1 - ऐसी प्रतिभूतियों की लाभप्रदता (साथ ही अस्थिरता) बाजार परिवर्तनों के प्रति बहुत संवेदनशील है।

β = 1 - ऐसी सुरक्षा की लाभप्रदता बाजार की लाभप्रदता (स्टॉक इंडेक्स) के साथ समान रूप से बदलेगी;

0 < β < 1 - ऐसे बीटा के साथ, संपत्तियां बाजार जोखिम के प्रति कम उजागर होती हैं और, परिणामस्वरूप, कम अस्थिर होती हैं।

β = 0 - समग्र रूप से सुरक्षा और बाज़ार (सूचकांक) के बीच कोई संबंध नहीं है;

β < 0 - नकारात्मक बीटा वाली प्रतिभूतियों की उपज बाजार के साथ विपरीत दिशाओं में जाती है।

β = 1.08 - के लिए 90 दिन

β = 3.13 - के लिए 1 वर्ष

β = 1.75 - के लिए 3 वर्ष

ग्राहम सूचकांक

NCAV = -11537.84 प्रति शेयर (ncav/market cap = -841%)

Net Current Asset Value, NCAV = Total Current Assets – Total Liabilities

कीमत = 1508.5

सही मूल्यांकन नहीं = -13.07%

50-70% पर खरीदारी (मूल्य सीमा: -5768.92 - -8076.49), 100% से अधिक अधिक कीमत पर

डेटा

NNWC = -10814.99 प्रति शेयर (nnwc/market cap = -789%)

Net-net Working Capital (NNWC) = Cash and short-term investments + (Receivables * 75%) + (Inventory * 50%) - Total liabilities

कीमत = 1508.5

सही मूल्यांकन नहीं = -13.95%

50-70% पर खरीदारी (मूल्य सीमा: -5407.5 - -7570.49), 100% से अधिक अधिक कीमत पर

डेटा

Total Liabilities/P = 8.413

Total Liabilities/P = 403.824524 / 48.0

कुल देनदारियाँ/पी गुणांक 0.1 से कम होना चाहिए

P/S = 0

P/S = पूंजीकरण / आय

पी/एस अनुपात 0.3 - 0.5 के बीच होना चाहिए।

सूत्रों पर आधारित: porti.ru