📱 АО "МаксимаТелеком"

💬 По просьбе одного из совят Пульса сегодня рассмотрим телекоммуникационную компанию. Мега-обзоры откладываются на вторую половину января.

🦉 Финансовые показатели

МСФО-1п2025:

• операционный убыток 346,04 млн р (+49,75%);

• чистый убыток 995,77 млн р (+55,87%);

• выручка 607,86 млн р (-33,48%).

В 2023 и 2024 гг. тоже наблюдались операционный и чистый убытки...

Про баланс-1п2025:

• НМА 60,48 млн р (-21,60%), составляют 1,07% от всех активов;...

ब्लॉग

За последнюю неделю облигации Балтийского лизинга выпуск 19 упали в цене на 3 процента, остальные выпуски тоже немного упали.

#RU000A10CC32

#RU000A10CC32 Доходности соответственно выросла.

Так же упали облигации Уральской стали, Делимобиля, Кокса и т.д и т.п. В общем компании с высокой долговой нагрузкой и близкие к ВДО страдают сильно.

Доходность по некоторым облигациям Делимобиля ( 3 выпуск) достигла 40 процентов и более, Уральская сталь (05) – 50 %, Кокс (06) – 48%.

Монополия вообще при смерти.

#RU000A109S83

#RU000A109S83  #RU000A106UW3

#RU000A106UW3  #RU000A10CLX3

#RU000A10CLX3  #RU000A10CRB6

#RU000A10CRB6 В чем причина?

Риски растут, появились компании с преддефолтным состоянием. Участники рынка боятся рисков ( а когда они не боялись?) и выходят из таких активов. Плюс ключевая ставка снижается, но не сильно. А следующий год может нас удивить ростом инфляции, а значит и ставка может снижаться не так быстро.

Долговая нагрузка и кредитный рейтинг:

Монополия – 11х, ВВВ

Делимобиль –6,4х, А

Уральская сталь –15х, А

Кокс – 17х, ВВВ+

Балтийский лизинг – 5х, АА-

Основная проблема – это относительно высокие рейтинги при росте долговой нагрузке. Если комфортным считается Долг к EBITDA в районе 3х, то у этих компаний все сильно хуже. И не факт, что в следующем году станет сразу лучше.

Вот что пишет Эксперт РА про рынок лизинга.

По итогам 9 месяцев 2025 года объем нового бизнеса сократился на 48% относительно аналогичного периода прошлого года и составил 1,38 трлн руб.

Высокие процентные ставки оказали негативное влияние как на спрос со стороны клиентов, так и на их платежеспособность. Последнее подтолкнуло лизинговые компании снизить риск-аппетит, что с учетом падения инвестиционной активности бизнеса привело к сокращению количества лизинговых сделок на 38% за рассматриваемый период.

🌲Про Балтийский лизинг.

По состоянию на 30 июня 2025 года совокупный процентный долг «Балтийского лизинга» составлял 154 млрд рублей, из них 98,5 млрд — банковские кредиты, 55,5 млрд — выпущенные долговые ценные бумаги.

Соотношение «Долг/Собственный капитал» в этот период было 5,6x (154 млрд / 27,3 млрд). Этот показатель высокий в абсолютном выражении, но типичен для капиталоёмкого лизингового бизнеса.

Способность обслуживать долг вызывает опасения, об этом говорит коэффициент покрытия процентов (ICR) — приблизительно 1,2x. Сжатие маржи и рост кредитных убытков сокращают прибыль, доступную для обслуживания долга.

«Балтийский лизинг» имеет высокую зависимость от заёмного капитала, что делает его уязвимым к экономическим спадам и шокам процентных ставок.

🎄Что делать? Снижать риски или их повышать ( докупать ВДО) ?

Можно искать неэффективности. Есть компании с относительно крепким балансом, у которых уровень долга умеренный и есть еще запас жирка на 2026 год. В такие ВДО наверное можно зайти, но лучше контролировать ситуацию ( читать отчеты, следить за изменением рейтинга). И лучше делать это не на большой процент от портфеля. Например выделить на такие эксперименты 10-20 % от всех облигаций в портфеле. В конце концов главное – это сохранение капитала.

Из Балтийского Лизинга ( как и из Интерлизинга, Делимобиля и др) пока не выхожу, но и докупать не тороплюсь. Стараюсь акцентировать внимание на более безопасных историях.

Вчера писал про облигации А101. Оставил заявку на размещение в новых выпусках.

#облигации #вдо

#пульс_оцени #30letniy_pensioner

819.5 ₽

+9.31%

234.9 ₽

-7.96%

939.9 ₽

+1.08%

734.9 ₽

+35.56%

815 ₽

+12.26%

30

टिप्पणियों को छोड़ने के लिए, आपको जरूरत है पंजीकरण करवाना

इसी तरह के पद

14 घंटे पीछे

लेखक:

Poly_invest

Poly_invest

Poly_invest

Poly_invest

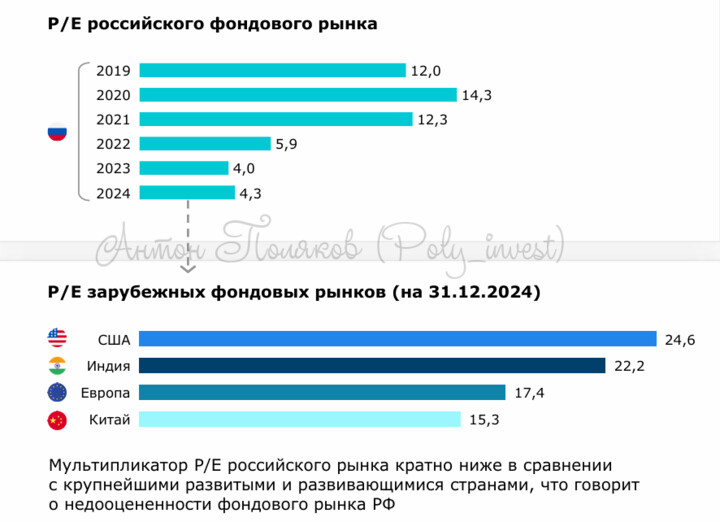

🚨Как вы знаете, к IPO я отношусь с большой осторожностью и привык ждать 2-3 года и смотреть на результаты и перспективы. Но выход новых компаний на фондовый рынок - чуть ли не единственный способ достичь целевого ориентира по капитализации российского фондового рынка (66% ВВП к 2030 году).

...

22

22 दिसंबर 13:12

लेखक:

Poly_invest

Poly_invest

Poly_invest

Poly_invest

😒Многие люди в интернете начинают ныть и разочаровываться в рынке. Особенно те, кто привык к высоким ставкам по вкладам и понимает, что еще немного и все вернется к старым значениям.

...

53

ANKL09

24 दिसंबर 23:05