ब्लॉग

детскийпортфель

RU000A103SV6

RU000A105A95

RU000A105RH2

SU52002RMFS1

SU52003RMFS9

LKOH

ROSN

FIVE

MGNT

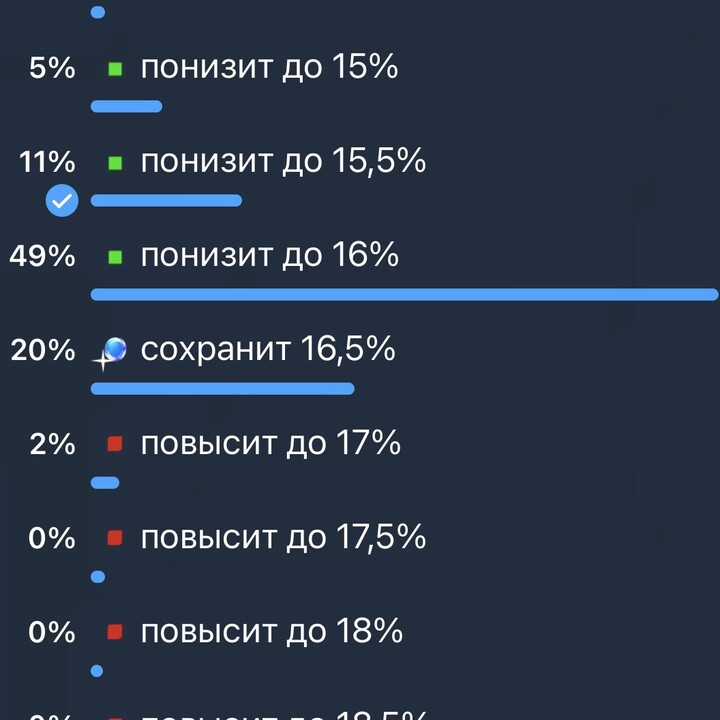

Несмотря на то, что рынок в последние пару дней пребывает в эйфории, меня ситуация с экономикой и ключевой ставкой радует не особо. Хорошо хоть нефть #BRZ4 снова выше 70$/барр., а то бы нам пришлось совсем не сладко. Что меня напрягает, так это потенциальная девальвация и текущая высокая инфляция. И пока вы видите потребительскую инфляцию в 9%, в производстве она продолжнает быть в два раза выше. Есть еще одна вещь, которая стала напрягать - дефолты по облигациям. Причем ожидается дефолт по надежному эмитенту со 100% гос.участием - Росгеологии

#RU000A103SV6, об этом подробно писал недавно в Пульсе, кому интересно полистайте.

#RU000A103SV6, об этом подробно писал недавно в Пульсе, кому интересно полистайте.Как итог, я временно смещаю свой интерес к защитным инструментам по всем вышеперечисленным рискам.

1. Валютные облигации и фонды. Сейчас интересное время, чтобы набрать подобных бумаг в портфели. Облигации с погашением в 2030 году и далее дают уже 10%+ доходности в валюте! Примеры

#RU000A105A95

#RU000A105A95  #RU000A105RH2 Конечно, риск «нарисованного» курса тоже никто не убирал. Но если считать его низким, то крайне интересный инструмент. К сожалению, доступен он от 60-70к, поэтому в портфель добавляю их через фонд Тинькофф на замещающие облигации (#TLCB ).

#RU000A105RH2 Конечно, риск «нарисованного» курса тоже никто не убирал. Но если считать его низким, то крайне интересный инструмент. К сожалению, доступен он от 60-70к, поэтому в портфель добавляю их через фонд Тинькофф на замещающие облигации (#TLCB ). 2. ОФЗ-ИН. С помощью них убираю риск корпоративных бумаг, а также защищаюсь от инфляции. Такие бумаги начинаются с номеров 52 после слова ОФЗ, например

#SU52002RMFS1,

#SU52002RMFS1,  #SU52003RMFS9. Доходность сейчас не супер высокая 16,5-17%, зато риски минимизирую. Набирал такие бумаги уже и в прошлых периодах.

#SU52003RMFS9. Доходность сейчас не супер высокая 16,5-17%, зато риски минимизирую. Набирал такие бумаги уже и в прошлых периодах.3. Остаток в фонды ликвидности

#LQDT. Некий управляемый остаток, который я в любой момент могу пустить на другие инструменты.

#LQDT. Некий управляемый остаток, который я в любой момент могу пустить на другие инструменты.💭 Почему не беру акции? Их в портфеле и так достаточно, почти 60%. Считаю, что пока еще не время делать упор в их пользу, а если и набирать какие-то бумаги, то только либо защищающие от девала (экспортеров

#LKOH,

#LKOH,  #ROSN ), либо от инфляции (ритейл

#ROSN ), либо от инфляции (ритейл  #FIVE

#FIVE  #MGNT, с индексируемыми доходами и пр.). Ну и пока безрисковая доходность так высока, в консервативном портфеле иду именно в такие инструменты.

#MGNT, с индексируемыми доходами и пр.). Ну и пока безрисковая доходность так высока, в консервативном портфеле иду именно в такие инструменты.Общая сумма на брокерском счете 216 026 руб., но стоит отметить, что здесь еще нулевые акции Белуги примерно на 9к, т.е. итоговый ориентир около 225 000 руб. А вы уже начали набирать акции в свои долгосрочные портфели? Все мои бумаги на видео перед постом.

#детскийпортфель

5893 ₽

+0.08%

3161.5 ₽

-1.54%

410.2 ₽

+0.23%

156.29 $

-2.29%

31.82 $

0.00%

860 ₽

0.00%

1098.962 $

+0.75%

1007.301 $

+0.32%

1450.110316 ₽

+0.21%

1188.244072 ₽

+0.28%

328

टिप्पणियों को छोड़ने के लिए, आपको जरूरत है पंजीकरण करवाना

सूचना (7)

Alex.Sidenko возьмите третью

Alex.Sidenko возьмите третью  miha31415 лучше тем, что при выводе с инвест.копилки у вас снимут налог за прошедший год. Если торговали в плюс, то можно остаться без денег)

miha31415 лучше тем, что при выводе с инвест.копилки у вас снимут налог за прошедший год. Если торговали в плюс, то можно остаться без денег) इसी तरह के पद

28

18 दिसंबर 11:51

लेखक:

CyberWish

CyberWish

CyberWish

CyberWish

42

38

Alex.Sidenko

25 सितम्बर 2024 16:35