Изменения состава портфеля [&Предвосхищая изменения](https://www.tbank.ru/invest/strategies/524f4fb5-f011-4732-904e-7f4ade340827)

Продаем: ОФЗ 26243 #SU26243RMFS4

За год с момента покупки облигация принесла более 20% доходности. На текущем этапе она выглядит консервативным решением, её дюрация ниже, чем у сверхдлинных выпусков, что ограничивает потенциал роста при снижении ставки в 2026 году. Фиксируем прибыль и закрываем позицию в ближайшие дни.

Покупаем: ОФЗ 26238 #SU26238RMFS4

...

ब्लॉग

🤔 Сегодня ЦБ РФ принял решение повысить ключевую ставку с 18% до 19%, вопреки мнению многих аналитиков. Я также считал наиболее вероятным сценарием сохранение ставки на прежнем уровне, но при этом рассматривал вариант, при котором ЦБ все-таки посчитает темпы замедления инфляции недостаточными.

❗ Кроме того, ЦБ отметил, что возможно и дальнейшее повышение ставки, а учитывая, что следующее заседание будет опорным, мы вполне можем увидеть ставку 20% уже 25 октября.

📈 Рынок спокойно отреагировал на повышение ставки, индекс Мосбиржи даже вырос на 2% за день – видимо, в цене ряда акций уже было заложено повышение ставки до 20%, а не до 19%. Несмотря на это, возникает вопрос, как правильнее поступить инвестору в период высокой ключевой ставки, чтобы как минимум сохранить покупательную способность своих средств.

1⃣. В первую очередь, стоит обратить внимание на компании, которые имеют низкую долговую нагрузку (еще лучше – отрицательную), большую денежную позицию или высокие доходы от комиссий.

2⃣. Во-вторых, стоит избегать компании с большим долгом, тем более, если долги взяты под плавающую ставку. Для этого стоит посмотреть на процентные расходы в отчетах отдельных компаний и выяснить, есть ли у кредитов привязка к ставке ЦБ.

3⃣. В-третьих, не стоит забывать про рынок ОФЗ, ведь именно сейчас можно зафиксировать высокую доходность на несколько лет вперед, а также заработать на росте тела облигаций при снижении ставки, которое рано или поздно произойдет.

📌 В следующих постах я расскажу, у каких компаний могут возникнуть проблемы с долгами (здесь значение имеет не только размер долга), а также выделю компании, которым высокая ключевая ставка может быть даже на руку, и поделюсь своими идеями – какие акции и по каким отметкам я планирую добавить в свой портфель.

#хочу_в_дайджест #прояви_себя_в_пульсе #пульс_оцени #псвп #аналитика #ключевая_ставка

#MOEX

#MOEX

173.51 ₽

+1.25%

90

टिप्पणियों को छोड़ने के लिए, आपको जरूरत है पंजीकरण करवाना

इसी तरह के पद

До этого уже были посты про ресурсное проклятие:

Про Перу и гуано. Про Анголу и Норвегия. Ссылки добавлю.

Бразилия и «каучуковая лихорадка» это ещё один пример такого "проклятия".

Природная монополия Амазонии (до ~1870-х гг.):...

67

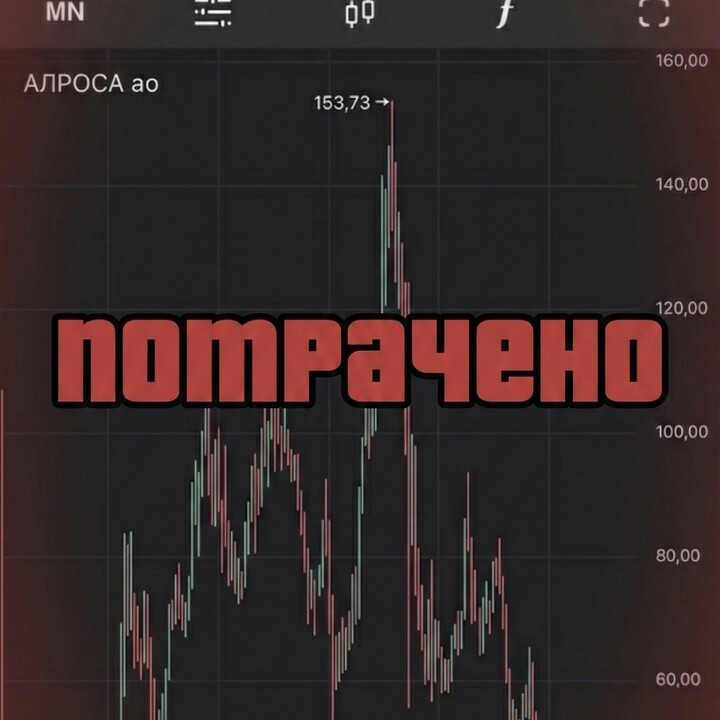

Помню, как еще 10 лет назад покупал акции #ALRS на фоне SPO. Тогда доля государства в капитале снизилась с 44% до 33%, что должно было привлечь ликвидность в бумагу вместе с включением компании в различные биржевые индексы. Цена за акцию тогда была 64 рубля, продавал уже в районе 87–90.

...

44

ka8

14 सितम्बर 2024 07:55