Северсталь. Ожидания на 4 квартал 2025 года и 2026 год

Северсталь - это одна наиболее популярных акций у российских инвесторов, но при этом котировки находятся ниже одной тысячи рублей!

В данном посте попробую спрогнозировать финансовые результаты на 4 квартал 2025 год и 2026 год и стоит ли инвесторам ждать возврат к дивидендным выплатам?

Общая Конъюнктура

Как видно из презентации самой компании цены в 3 квартале обвалились ниже 45 тысяч за тонну, что связано в высокой ключевой ставкой => инфраструктурные проекты были смещены вправо => падение спроса на сталь => либо снижение объемов производства, либо падение цен, но произошло обе вещи из-за перепроизводства стали в России (исторически много экспортировали)!

P.S. по косвенным показателям цены в 4 квартале продолжили падение...

Хоть и Северсталь практически не экспортирует зарубеж (видны курсовые убытки в P&L из-за укрепления рубля, что привело к переоценке ДЗ) и переориентировалась на внутренний рынок, но по-прежнему зависима от мирового рынка стали и ценообразования на нем, а там картина тоже нерадостная из-за замедления спроса в Китай:

Если же посмотреть на ж/д погрузки, то по-прежнему не видно разворота в объемах погрузках, что говорит о стагнации рынка.

Акционеров Северстали должен радовать только тот факт, что производство чугуна выросло на 15% до 8.3 тыс тонн, а выплавка стали на 5% до 8.1 тысячи тонн на 9 месяцах 2025 года, что говорит о постепенном вытеснении конкурентов и росте доли на российском рынке, исторически Северсталь много экспортировала в ЕС, но после попала во всевозможные санкционные списки!

Ожидания на 4 квартал 2025 года и 2026 год

От 4 квартала 2025 года не стоит ждать чудес по всем косвенным параметрам (цены и ж/д погрузка) при этом дивиденд компании по дивидендной политике зависит не от чистой прибыли, а от свободного денежного потока (FCF). Проблема заключается в том, что компания находится в периоде высоких капитальных затрат, поэтому с Capex в 170 млрд рублей шансов на положительный FCF нет => нет дивидендов!

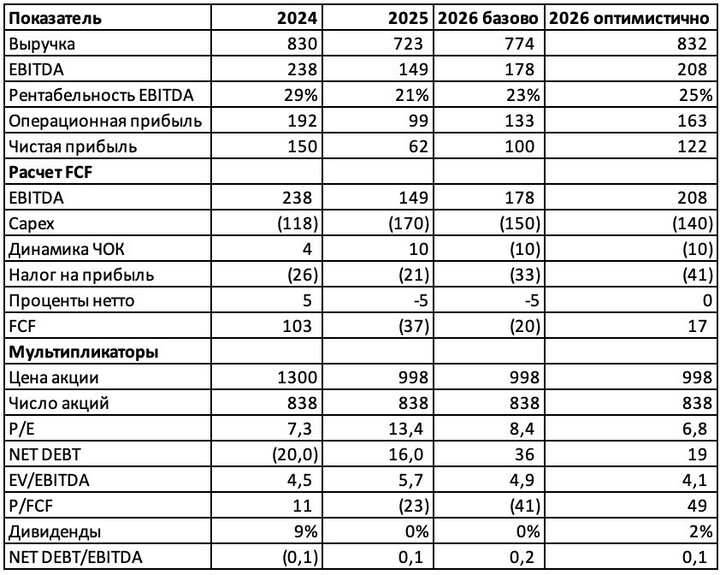

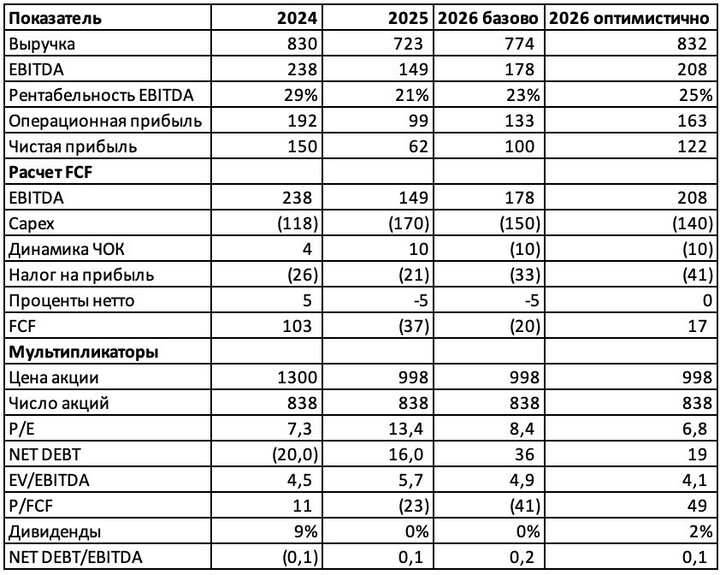

Но 2025 год уже мало интересен, поэтому предлагаю прикинуть цифры на 2026 год, где рисуется нерадостная картина при текущих вводных:

1) Пока нет сигналов по развороту цен, но есть все шансы на рост объемов производства (4-5%) из-за эффективности компании и постепенному окончанию периода Capex

2)Инфляция затрат продолжится с индексацией зарплат на 10% (дефицит в сегменте) и ростом цен на газ на 9% в следующем году, что негативно для маржинальности компании

3)2026 год будет годом окончания Capex, но он будет по-прежнему существенным (от 140 до 150 млрд), поэтому даже при оптимистичном сценарии с возвратом выручки на уровень 2024 года дивиденд будет 2-3%

Весь потенциальный juice будет на бумаге в 2027 году, когда Capex снизится в 2 раза, а EBITDA вырастет, что может дать FCF в 120 млрд рублей и минимальный дивиденды в 15%, но до этого еще надо дожить, поэтому продолжаю наблюдать за акциями с забора!

Существуют ли драйверы, которые могут резко переоценить акции на 30-40% в 2026 году? Да, существуют!

Первый - снижение ключевой ставки до 12%, что станет драйвером для роста стройки по словам гендиректора компании Александра Шевелева и тогда надо покупать акции!

Второй - окончание СВО (тут тоже сигнал на покупку в отличии от гойда-коинов), но про политику рассуждать не буду!

Вывод: актив находится на дне цикла, но дно никак не хочет заканчиваться, а инфляция затрат давит на маржинальность, поэтому нужно либо падение акций (маловероятно), либо режим ожидания до конца 2026 года (когда закончится период Capex), либо белый лебедь!

#CHMF

#CHMF #Пульс_оцени #прояви_себя_в_пульсе #Хочу_в_дайджест

Invest_Palych

Invest_Palych

#CHMF #Пульс_оцени #прояви_себя_в_пульсе #Хочу_в_дайджест

#CHMF #Пульс_оцени #прояви_себя_в_пульсе #Хочу_в_дайджест  The_Buy_Side

The_Buy_Side

CyberWish

CyberWish

The_Buy_Side

The_Buy_Side

Aleks_kapitalisto

1 फ़रवरी 13:06